26T-32T车型成“顶梁柱”,新能源领涨三一夺冠 -2022年前三季度混凝土搅拌车终端市场总结分析

混凝土搅拌车(下简称搅拌车)是专用车行业中工程车领域最大的细分市场,近年发展比较迅猛,是促进专用车市场发展的一个重要因素。不过由于疫情影响叠加经济下行,诸多工程项目建设房地产投资放缓,今年前三季度搅拌车市场遭遇“滑铁卢”。

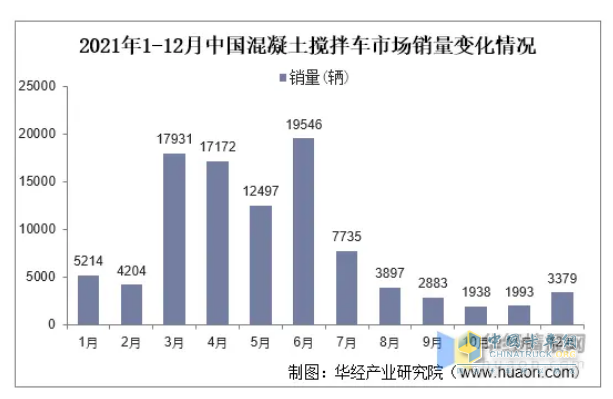

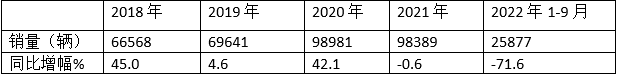

最新终端上牌数据显示,2022年1-9月搅拌车累计实际销售25877辆,同比(去年1-9月累计销售91079辆,见下截图)下降71.6%。可见今年前三季度搅拌车市场几乎呈现“断崖式”下降,确实比较惨淡。

上表可见,2022年1-9月搅拌车销量同比下降71.5%,创近5年增幅新低。根据调研分析主要原因有:

一是受疫情影响,近期经济下行压力较大,很多工程建设项目停摆或者延缓,导致对搅拌车的需求萎缩。

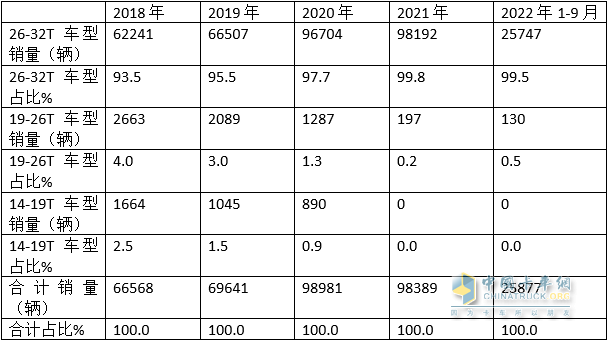

1、今年前三季度26T-32T车型累计销量25747辆,占比99.5%,是构成搅拌车市场的“顶梁柱”。而19-26T车型销量只有130辆,占比只有0.5%,几乎可以忽略。

2、近年26T-32T车型销量占比均在9成以上份额,均占绝对主体地位,且这种地位总体有加强的趋势。

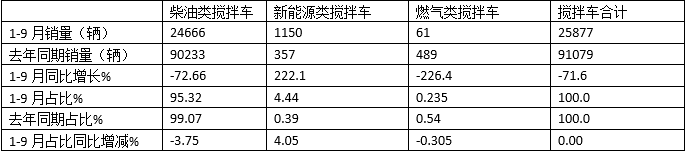

表3,按动力种类划分,2022年前三季度搅拌车终端销量、同比及占比分析(数据来源:终端上牌)

---柴油动力的搅拌车累计销售24666辆,同比下降72.66%,占据95.32%的份额,居于绝对的垄断地位,但同比占比呈现减少态势(同比占比减少3.75个百分点);

--新能源搅拌车累计销售1150辆,同比大涨222.1%,领涨前三季度搅拌车市场大盘,占据4.44%的市场份额,且占比同比增加4.05个百分点,是占比同比增加最多的细分车型,说明目前搅拌车电动化趋势明显。

一是随着国家“蓝天保卫战“战略的不断推进,各地环保政策的落地,各地搅拌车电动化进程也随之加快,推动了各新能源搅拌车的推广应用。

新能源搅拌车主要应用于工程基建、矿山、房地产等中短途的砂石骨料运输,特别是今年以来,国家为了稳经济保增长,把加对新基建项目的投资作为发展经济的突破口,而新基建项目投资的加速,必然催生对新能源搅拌车更多的需求。

三是去年前三季度新能源搅拌车的销量基数很低(只有357辆),而今年前三季度就实现销售1150辆,是去年全年的3倍多。

---燃气类(LNG)搅拌车累计销售61辆,同比下降226.4%,是销量最少、降幅最大的细分车型,且占比同比减少0.305个百分点,据分析主要与燃气价格不稳定有关(特别是今年俄乌战争以来燃气价格一直处在高位)。

表4,根据终端上牌信息,2022年1-9月搅拌车企业终端销量top10占比与2021年比较:

---三一汽车累计销售5615辆,占比21.7%,也是唯一份额超2成的企业,且占比与2021年比较上升了0.15个百分点,龙头地位更强;

---中联重科累计销售10813辆,占比19%,与2021年比市场份额增加8个百分点,是行业份额增加最多的车企,表现亮眼;

---芜湖中集瑞江累计销售2588辆,占比10.0%,居第三,但占比同比减少0.43个百分点;

---top10累计占比92.3%, 占比与2021年比较增加了6.7个百分点,说明top10集中度有明显提高的迹象 ,市场垄断程度进一步加强。

特点五:区域流向不均,四川、湖南累计占比超5成;TOP10累计占比超8成,垄断程度同比明显提高

表5,根据全国各地上牌信息统计:2022年前9月,搅拌车区域流向前10名市场占有率与2021年比较变化:

---四川位居第一,占比近3成(28.1%),且占比与2021年比较增加23.4个百分点,是市场份额同比增加最多的省份;

---新疆占比只有6.2%,居第三,但与第二名和第一名相差太多,且占与2021年比较增加3.4个百分点;

---广东占比5%,居第四,但与2021年比较减少8.5个百分点,是市场份额减少最大的省份;

---Top10累计占比超成(81.49%),比2021年增加8.49个百分点,说明今年前三季度搅拌在TOP10区域市场垄断程度明显提高了。